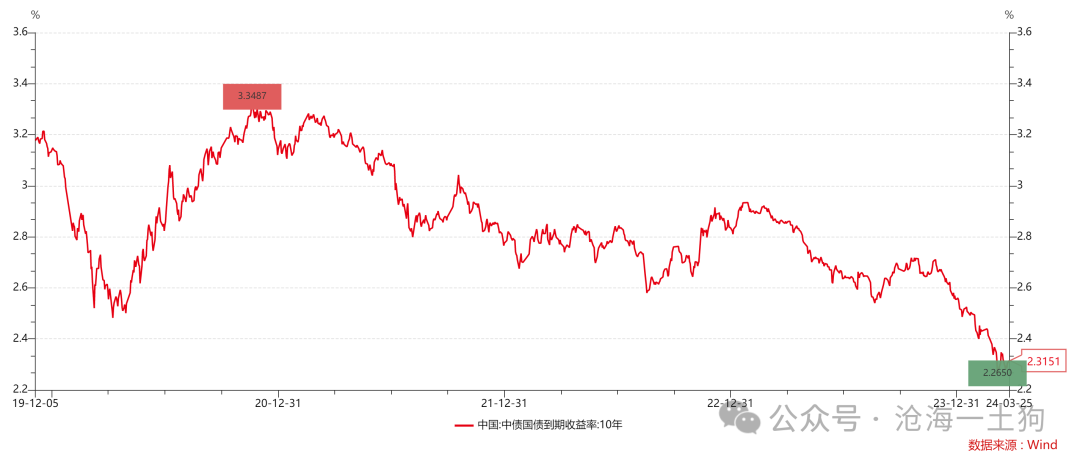

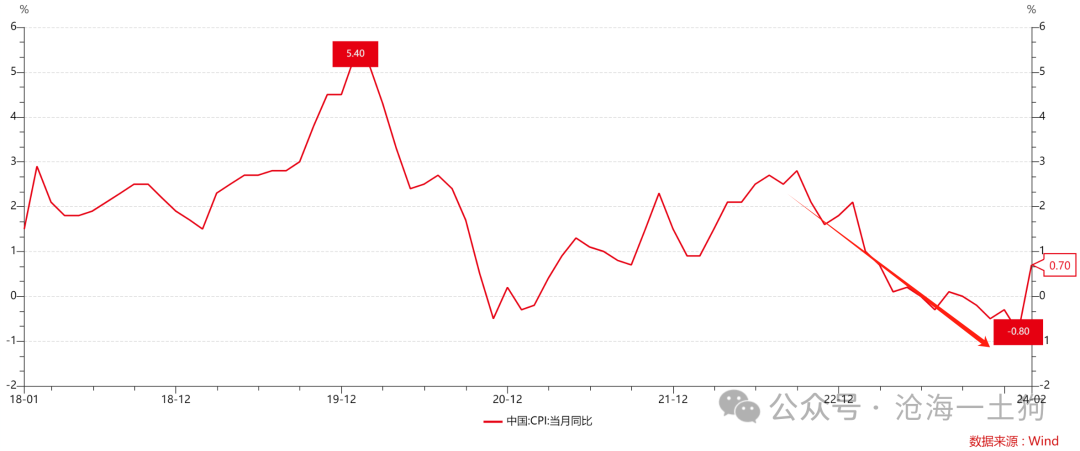

关于货币、通胀和利率之间的关系

沧海一土狗 2024-03-27

本文章23阅读

来源 | 沧海一土狗

引子

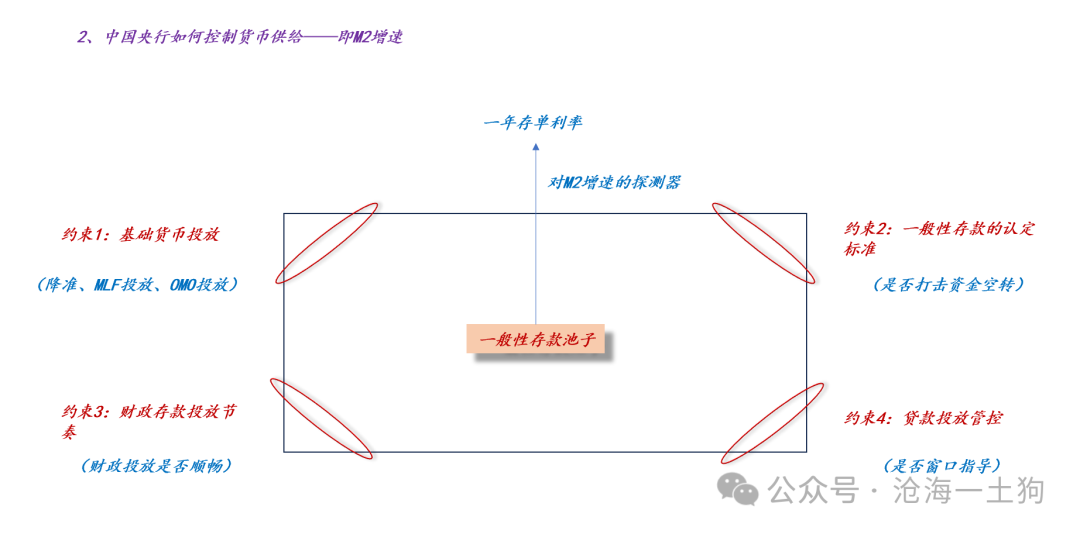

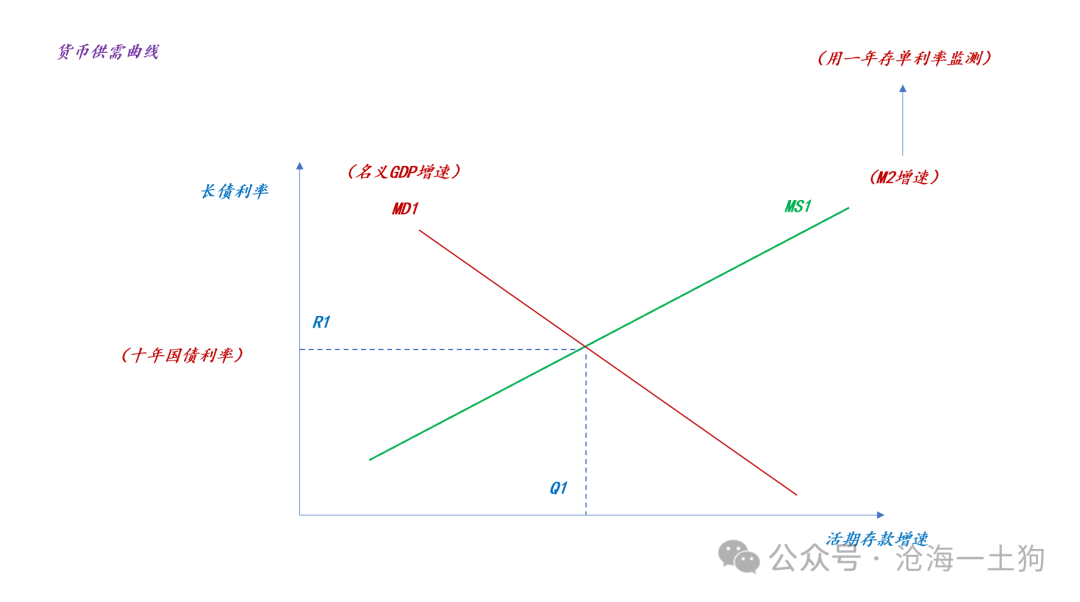

货币的供给曲线

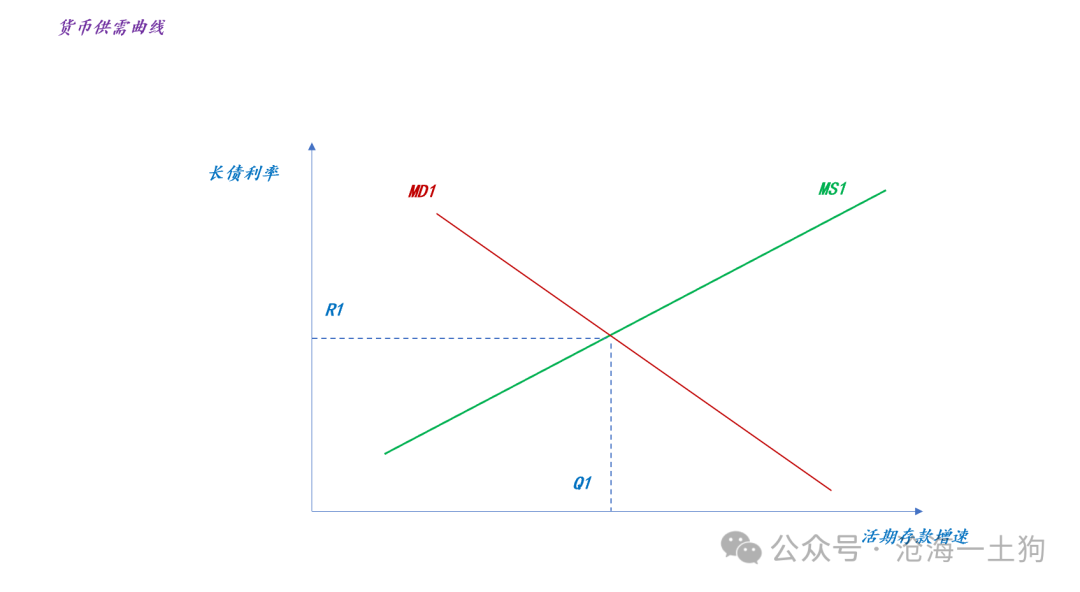

我们先看货币的供给曲线,它是整个货币供需曲线的灵魂。

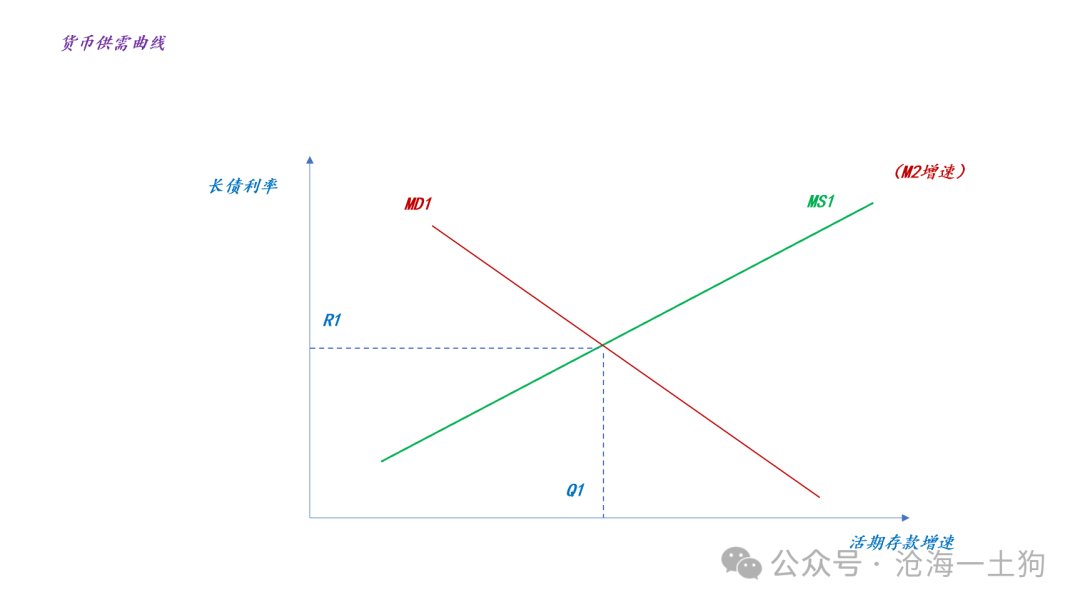

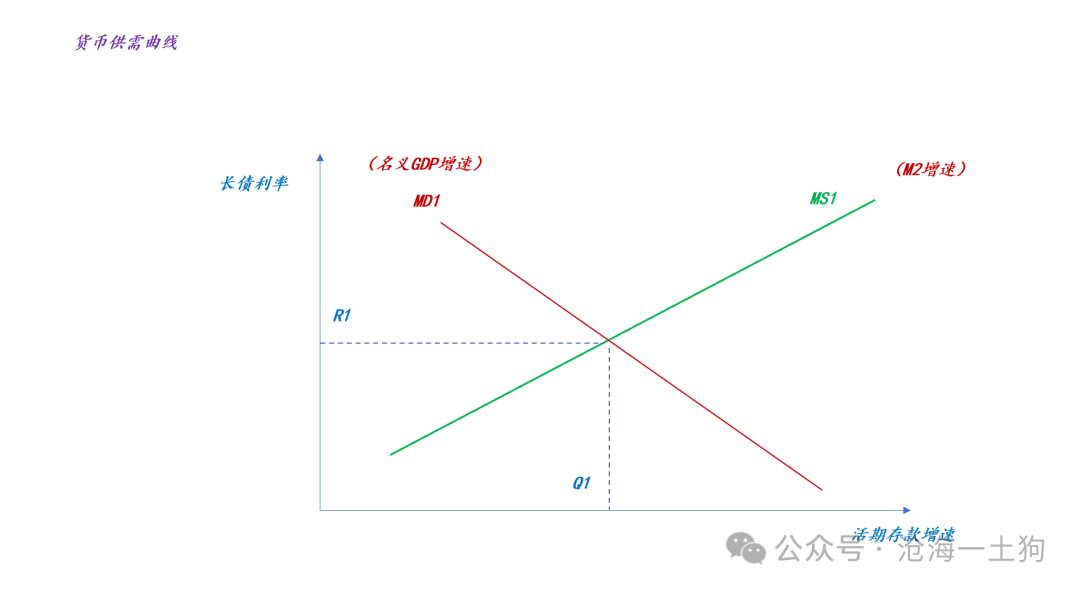

如上图所示,我们可以让一整条货币供给曲线对应一个特定的M2增速。于是就有了以下推论:

1、当M2增速提高,货币供给曲线右移;

2、当M2增速降低,货币供给曲线左移;

那么,供给曲线上具体的点是什么意思呢?给定一个M2增速,M1增速为多少是不确定的,需要其他条件来确定M1增速是多少。

也就是说,货币供给和其他条件一起决定了具体的M1增速是多少。

“其他”二字道出了供需曲线的精髓:

1、确定一个主要观察视角——货币供给;

2、剩下的因素扔到“其他”这个标签里面——货币需求;

货币的需求曲线

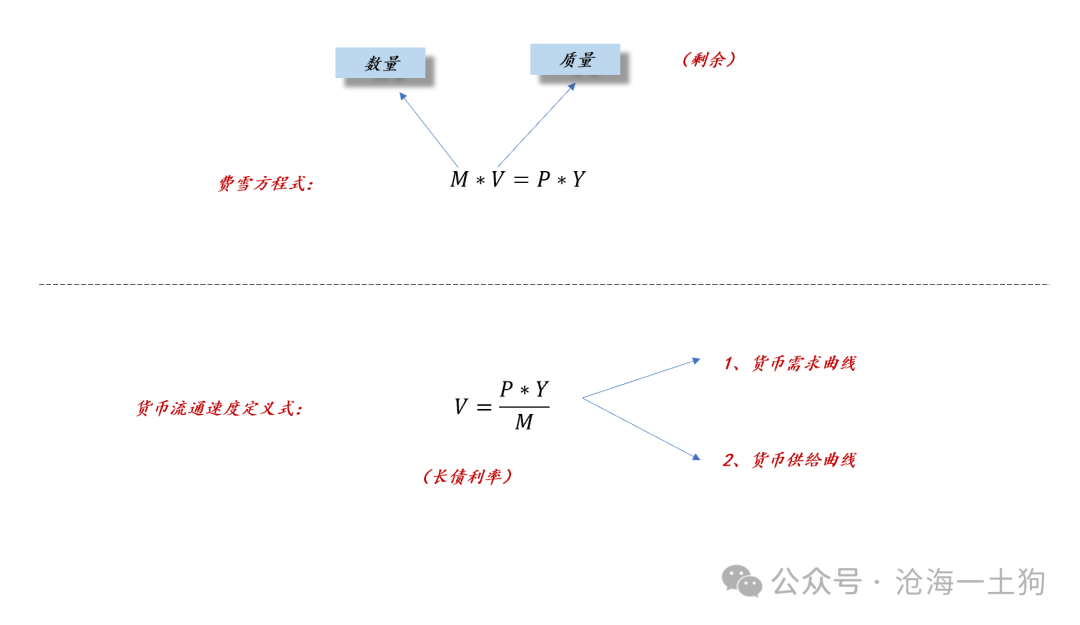

费雪方程式和货币流通速度

通胀和货币流通速度

不难发现,核心的点在于“货币流通速度本身”,并不是因为猪肉涨价本身会带来什么。

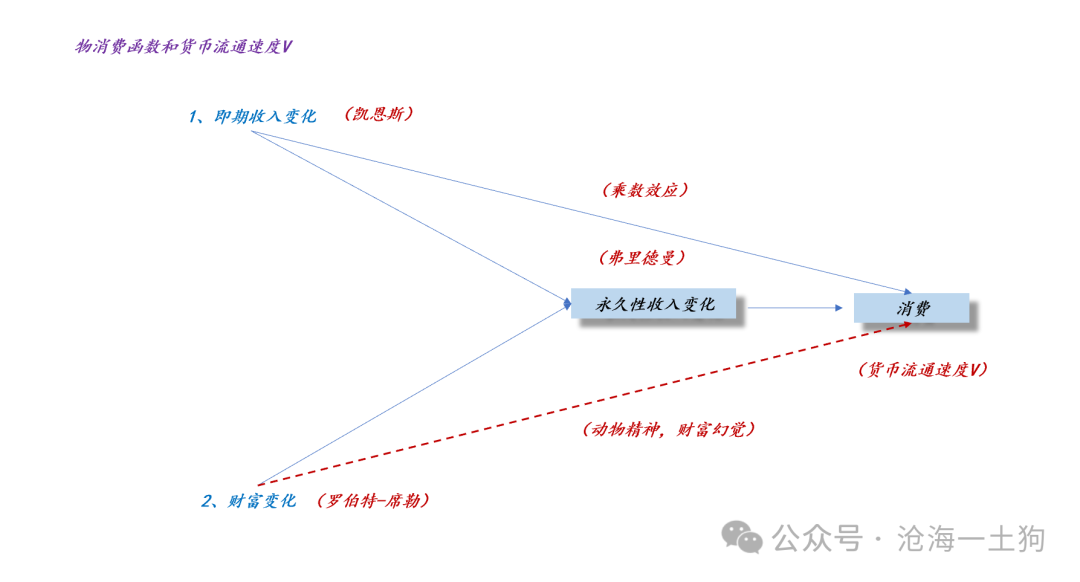

弗里德曼的消费函数

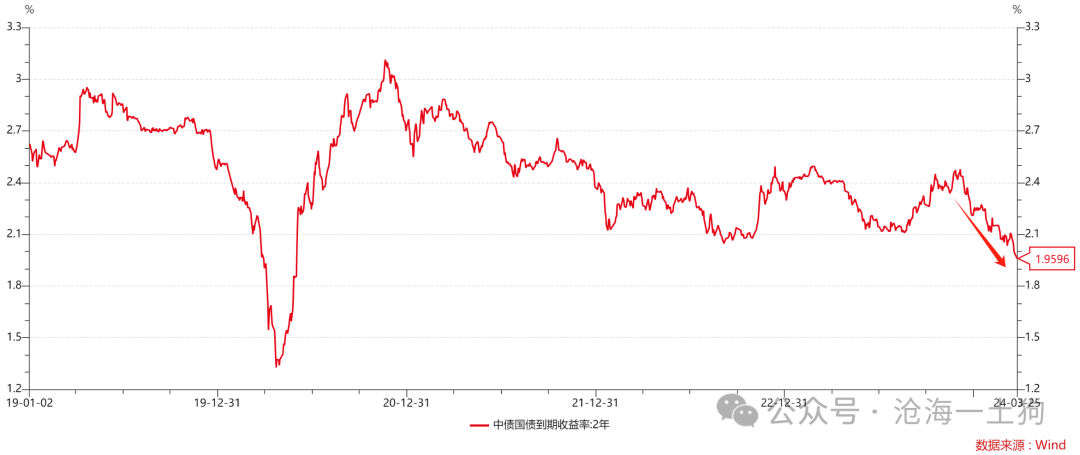

一年存单利率和M2增速

货币流通速度V的拆解

结束语

声明:本文仅代表作者个人观点,与汇艾资产公司无关。部分文章推送时未能及时与原作者取得联系,若涉及版权问题,敬请原作者联系微信删除。