专题报告丨2024年光伏还能拯救纯碱么?

来源 | 三立期货

报告结论:

本文采用装机量和日熔量两大维度来计算光伏玻璃2024年对纯碱需求增量,分别从悲观,中观和乐观三种情况去分析,并得出结论:由于光伏玻璃前期产能扩张速度大于上游装机量,采用装机量计算纯碱增量需求是大于日熔量计算的结果的,从最悲观的角度看2024年光伏玻璃对纯碱增量需求在149万吨左右。然后从供需增量的时间差,结合估值和宏观分析,得出2024年纯碱价格或将呈现前高后低的态势。

报告摘要:

1、光伏是纯碱后续需求增量的一大引擎,在地产端浮法玻璃拉动有限,光伏玻璃对于纯碱需求增量的测算重要性逐渐凸显。

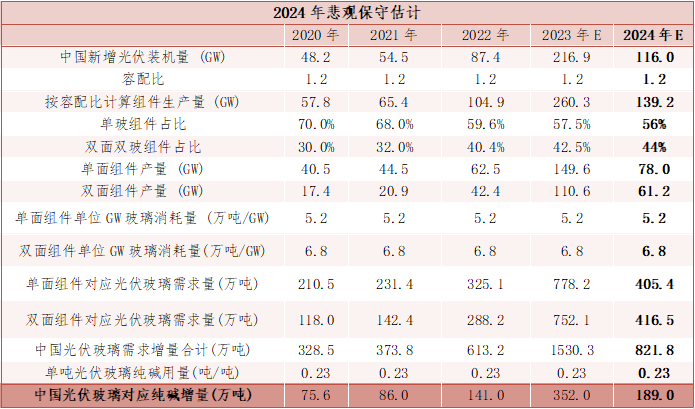

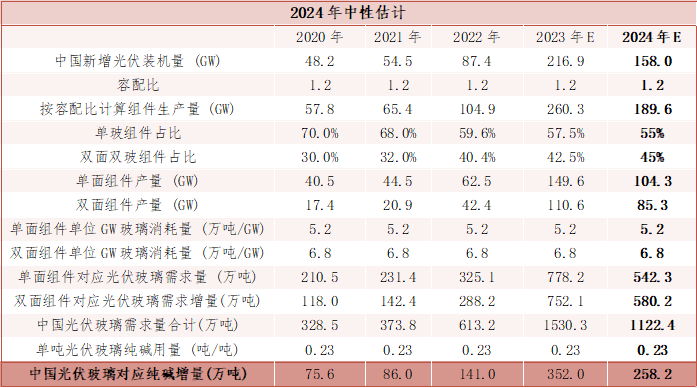

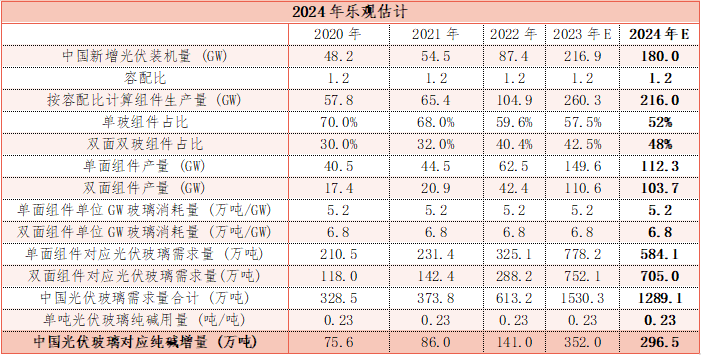

2、从装机量的角度去测算,受益于光伏装机量和双玻组件市场占有率的上涨,2024年对于纯碱的拉动增量在三种情况下分别为189/258.2/296.5万吨左右。

3、从光伏玻璃扩产的角度测算,悲观保守预计2024年新增产能在1.8万吨/日左右,增幅18%左右,较2023年放缓。中观估计预计2024年新增产能在2.7万吨/日左右,乐观估计预计在4.93万吨/日,拉动纯碱需求增量为149/223.56/408.2万吨。

4、纯碱供需增量博弈上一是有时间差,需求增量在二三季度,但供给增量已经落地在一季度,连云港装置落地还存在不确定性;二是供给端的增速明显快于需求端的增速,目前周度产量70万吨+,但周度需求量只有61万吨+,虽然光伏端有扩张,但也只能贡献周度产量3万吨左右,新能源碳酸锂也面临亏损加剧的窘境,但供应端还要面临远兴4号线昆仑发投装置满产的冲击。所以全年的供需格局呈现前松后紧的预期局面,加之后半年宏观降息预期的开始,后半年纯碱价格中枢预计高于前半年,策略方面推荐5-9反套。

纯碱下游占比较大的是浮法玻璃,光伏玻璃和日用玻璃制品等;2021年2月份地产销售数据开始下滑,目前销售面积累计同比依旧为负,地产高景气周期已经过去,浮法玻璃对纯碱需求的拉动作用逐渐弱化;在占比最大的浮法玻璃增量有限甚至下滑的趋势下,光伏玻璃异军突起,对纯碱需求的拉动不容小觑,按照年均日熔量计算,估计2021-2023年拉动纯碱需求增量为80/157/219万吨,光伏在纯碱下游需求的占比2023年提升至20.6%。

在浮法玻璃需求逐渐转弱,轻碱需求零散的背景下,光伏玻璃需求的解构对于纯碱价格分析的重要性呼之欲出。本文将从装机量和日熔量两个维度力求能够准确衡量出光伏玻璃对纯碱需求增量的情况,且分乐观,悲观和中观三个角度来演绎光伏后续的发展路径,从而大致推演出2024年光伏对纯碱需求的增量。

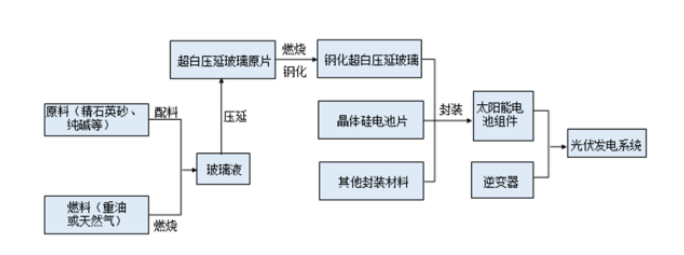

1、光伏玻璃成本:光伏玻璃和普通玻璃一样,也是由石英砂、纯碱(占比15%-20%左右)、白云石、石灰石等原材料制成。但光伏压延玻璃由于其高透过率,需要超白石英砂和低铁含量,其成本和价格高于一般的浮法玻璃。从工艺上来说,光伏玻璃主要使用的是压延法制造,而普通玻璃主要使用浮法制造。

2、光伏对纯碱需求的刚性:光伏玻璃是重资产行业,一条1200T/D产线需投资10亿元,且建成投产后生产具有连续性。产线建成点火后,一般8-10年后需要冷修,如需关停冷修,则需3-5个月才能再度复产,并且冷修成本较高,周期属性明显。因此企业通常连续生产,供给方面具有一定的刚性,对纯碱需求稳定。

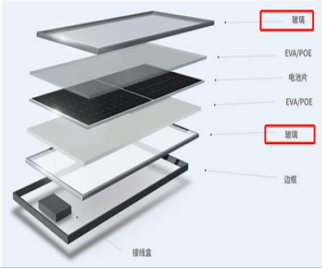

3、光伏玻璃作用:光伏电池在室外环境中容易造成破裂,加之空气中的水分和腐蚀气体会氧化和腐蚀电极,光伏玻璃在封装过程中可以有效起到护电池片和电极以及透光的作用;

为了设备整体减重和成本考虑,双面组件采取的是正反面均用玻璃封装的双玻璃路线,即正反双面均使用2.5/2.0mm厚度玻璃,而非传统的3.2mm。考虑到双面组件渗透率的持续增长,未来光伏玻璃减薄也将持续,预计到2025年双玻组件的占比将达到约50%,到2030年双玻组件的占比将达到约60%。双玻组件占比的提升将大幅拉动原料端纯碱的需求。

双面双玻光伏组件

光伏玻璃产业链

资料来源:隆基股份;三立期货

1、光伏产业发展的必要性:

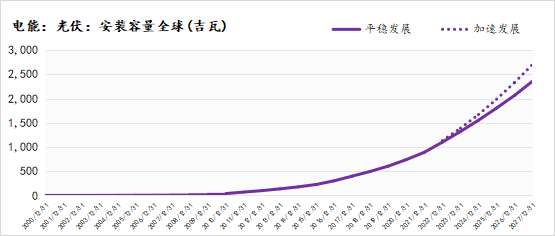

全球背景:在全球减碳的大背景下,叠加俄乌冲突使得“能源独立”的重要性愈加凸显,清洁能源有望迎来快速发展,其中光伏作为中坚力量将发挥不可忽视的作用。在政策层面,除中国外,日本、欧盟等国家和地区均提出了相应的减排政策,以光伏发电为代表的可再生能源行业的发展大概率将上升至空前的战略高度。

国内背景:能源独立是国家战略层面提出的要求,在我国“富煤少油少气”的资源禀赋结构下,煤化工炼化一体化成为全球的特色。但煤炭比石油和天然气的碳排放量高,叠加国内是全球太阳能资源最丰富的的国家,所以发展光伏既是符合全球大趋势,也符合资源禀赋结构。

2、国内光伏产业发展现状

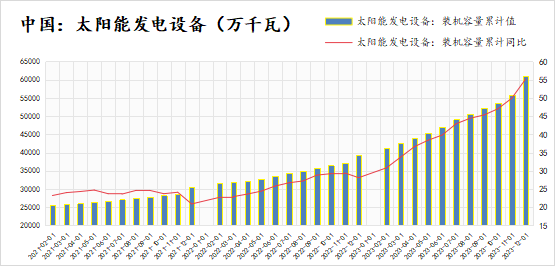

国内在当前“碳达峰、碳中和”大目标背景下,政策补贴逐渐退坡,“十四五”期间我国光伏市场有望迎来市场化建设高峰,头部企业的核心竞争力逐渐增强。近年来我国光伏行业快速发展,根据光伏行业协会,截至2023年我国光伏市场累计装机量为609.5GW,2020年光伏市场累计装机量为253.4GW,3年复合增长率高达34%。截止2023年光伏玻璃的日熔量年均为9.02万吨

由于光伏行业是重资产行业,所以前期的发展是以政策支持为主。我国光伏产业先后经历了政策驱动期(2000年-2017年)、过渡期(2018-2020 年)和市场驱动期(2021年至今)。

2000-2009年在国家工程计划和分布式光伏补贴政策下光伏行业得到了充分的发展。但2011年,在欧债危机和美企反倾销反补贴的“双反”诉讼下,光伏行业经历了大洗牌,行业精英开始转向国内市场;2013年-2017年我国光伏发电开始由事前补贴转为度电补贴,之后逐渐下调补贴力度。

2018年“531新政”发布之后,政府补贴几乎退出光伏市场,劣质、无核心竞争力的企业相继被淘汰,资源逐渐向龙头企业靠拢,行业也迎来了新一轮的优化洗牌。

2020年12月21日,国新办发布《新时代的中国能源发展》白皮书,指出加快推动光伏发电技术进步和成本降低,标志着光伏行业进入全面平价时代。

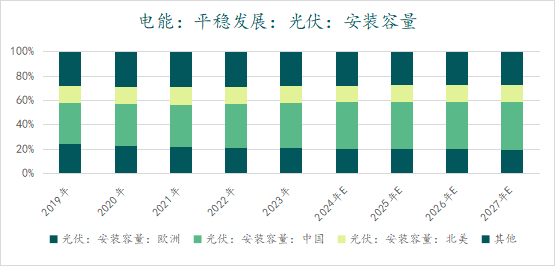

光伏玻璃的需求增长主要由光伏装机量增长和双玻组件渗透率提升共同推动。在碳中和目标的推动下,国内光伏装机量将稳步增长。数据显示截止2023年12月,国内太阳能发电设备装机容量累计值为609.5GW,占全球一半以上。在“双碳”政策的助力下,光伏组件和下游光伏玻璃不断发展,在国际上的话语权逐渐抬升。

在对光伏装机量需求进行测算时,需要考虑单玻组件和双玻组件各自所形成的需求,在对光伏玻璃投产量的测算上需要考虑利润等因素来考量产线投放进度,通过两个口径去衡量光伏对纯碱的需求量,并从乐观,中观和悲观三个假设来测算。

1、以光伏装机量口径测算光伏玻璃对纯碱的需求增量;

2023年数据显示国内光伏装机量依旧处于增长态势,太阳能发电设备装机容量累计值为609.5GW,累计同比高达55.2%,全年累计新增装机容量为163.88GW,新增占全球的比例约为74%左右。

2024年光伏装机量测算思路依据:

(1)根据国家能源局在2024年全国能源工作会议的目标:全年全国风电光伏新增装机2亿千瓦左右调整;

(2)双玻逐渐占据主流市场是既定的事实,分乐观,中观,悲观三种情况调整占比是可取的;

(3)单双面组件消耗玻璃的量根据面板大小,厚度等均有差异,本文选取的光伏上市企业的年报中的均值,略有差异但并不影响大致的计算。

(4)由于在运输以及生产过程中的损耗,实际生产中玻璃对纯碱的单耗约0.23左右,所以文中采用单耗0.23吨纯碱计算。

综上所述,受益于光伏装机量和双玻组件市场占有率的上涨,2024年对于纯碱的拉动增量在三种情况下分别为189/258.2/296.5万吨左右。

2、以日熔量口径测算光伏玻璃对纯碱的需求增量;

2023年产能置换及风险预警影响,加之供需失衡,光伏玻璃厂家利润空间压缩下的自主延期,整体来看,产能新增节奏稍有放缓。据卓创资讯数据统计显示,截至12月底,国内超白压延玻璃在产基地54个,窑炉122座,生产线490条,日熔量为99530吨/日,同比增加31.17%。根据数据统计,2023年我国光伏玻璃新增日熔量约3万吨/天,若按拟投产时间加权计算,保守预计将形成对纯碱约219万吨的新增需求。全球来看,国际上约80%的光伏电池组件采用中国生产的光伏玻璃,未来国内及全球光伏装机增加将带来光伏玻璃需求,进而拉动纯碱需求。

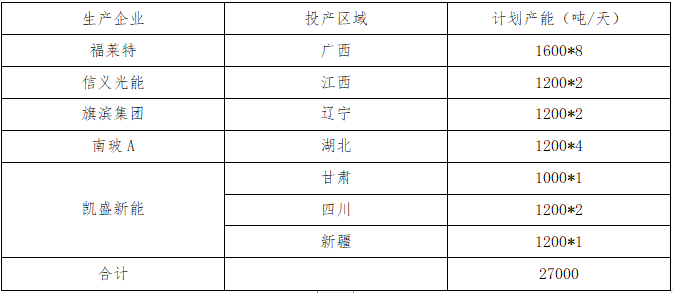

2024年虽目前市场处于供过于求阶段,企业利润空间压缩,部分时间段略有亏损,但鉴于在建产线众多,部分一体化企业及浮法玻璃企业仍积极布局光伏市场占有率,国内光伏玻璃市场投产仍较多,目前有46条产线存点火预期,新增主力还是以信义光能、福莱特集团、旗滨集团为主,其余厂家在2024年的低行情下,相对来说投产意愿可能性偏弱。

2024年光伏玻璃产线投产的测算思路:

(1)考虑光伏玻璃和上游光伏装机量的匹配度测算;(2023年光伏玻璃下游扩张速度大幅快于上游装机需求,导致行业产能过剩问题较为严重)

(2)考虑光伏产业利润,投产的经济性和生产刚性的影响;(行业库存压力大,价格偏弱,利润不断被挤压,加之生产刚性的原因,厂家点火积极性明显下降。)

(3)供给政策的影响。(2023年5月工信部、国家发改委发布了《关于进一步做好光伏压延玻璃产能风险预警的有关通知》,该政策要求针对在建或建成未投产的产能进行风险等级评估。风险预警等级高的项目不得投产,尚未公布风险预警等级的未开工项目不得开工,风险预警机制在一定程度上降低了光伏玻璃的产能增速。)

(4)光伏玻璃产能扩张需要过听证会,文中预计的产能是根据2024年通过听证会的产能基础上调整。

(5)由于在运输以及生产过程中的损耗,实际生产中玻璃对纯碱的单耗约0.23左右,所以文中采用单耗0.23吨纯碱计算。

(6)我们按照加权的日熔量计算,时间按照360天计算。

基于上述分析,我们悲观保守预计2024年新增产能在1.8万吨/日左右,增幅18%左右,较2023年放缓。中观估计预计2024年新增产能在2.7万吨/日左右,乐观估计预计在4.93万吨/日,拉动纯碱需求增量为149/223.56/408.2万吨。

综合以上两种口径,我们发现以日熔量测算下来的光伏玻璃对纯碱的需求增量小于装机量测算出来的,主要是由于2022年-2023年光伏玻璃大扩产的原因。按照两种方法中最保守的测算显示2024年光伏端预计拉动纯碱需求增量为149万吨左右,全年纯碱需求的增量拉动作用要小于2023年。

本文通过要测算纯碱下游最大的需求增量 - 光伏玻璃的投产情况,并结合供需、估值和宏观的分析和预测,综合分析出纯碱价格的趋势。

需求增量:纯碱下游需求的新增2024年主要关注光伏玻璃和碳酸锂市场,光伏来看投产大部分是在二三季度,且2024年在利润不断被压缩的同时,伴随着一些小窑炉的冷修,需要持续关注。

供给增量:远兴一期四号线目前已经满产,周度产量预计维持在70万吨以上。2024年还需要关注的一套装置是连云港120万吨纯碱项目,目前该项目主体结构已经完成80%左右,一些设备陆续安装,流化床、蒸发冷凝器、煅烧炉等联碱设备全部安装到位,项目北区合成氨最高的通风塔已经封顶。2024年4月份左右绝大部分设备进行单体试车,预计9月份投料试生产。

估值层面:产业链的利润分配和行业格局息息相关,随着纯碱产能的大扩张,产业链对于价格的话语权在逐步下移,所以利润也是跟随行业的供需大格局变化的。中长期来看玻璃厂对纯碱价格的话语权在逐步增强,且纯碱利润的压缩成为必然趋势,首先关注氨碱法成本的跌破。

宏观方面:美国近期经济数据强劲,但通胀粘性较高,5月降息的概率下降。但不否认2024年是美联储开始降息之路的节点,虽然时间有推迟,但终将来临。所以我们预计在美国就业数据保持强劲和通胀粘性较强两方面的权衡下,降息的节点预计在后半年。

综上所述,纯碱供需增量博弈上一是有时间差,需求增量在二三季度,但供给增量已经落地在一季度,连云港装置落地还存在不确定性;二是供给端的增速明显快于需求端的增速,目前周度产量70万吨+,但周度需求量只有61万吨+,虽然光伏端有扩张,但也只能贡献周度产量3万吨左右,新能源碳酸锂也面临亏损加剧的窘境,但供应端还要面临远兴4号线昆仑发投装置满产的冲击。所以全年的供需格局呈现前松后紧的预期局面,加之后半年宏观降息预期的开始,后半年纯碱价格中枢预计高于前半年,策略方面推荐5-9反套。

风险因素:光伏原材料成本大幅增加;碳中和政策转向;能源价格大幅回调。

声明:本文仅代表作者个人观点,与汇艾资产公司无关。部分文章推送时未能及时与原作者取得联系,若涉及版权问题,敬请原作者联系微信删除。