看挖掘机如何影响螺纹铁矿的市场运行逻辑!

来源 | 潮讯财经(Chosenkeji)

摘要

当前市场对工业品需求端的研究侧重于宏观层面模糊的正确,缺乏终端消费层面有效的数量指引。

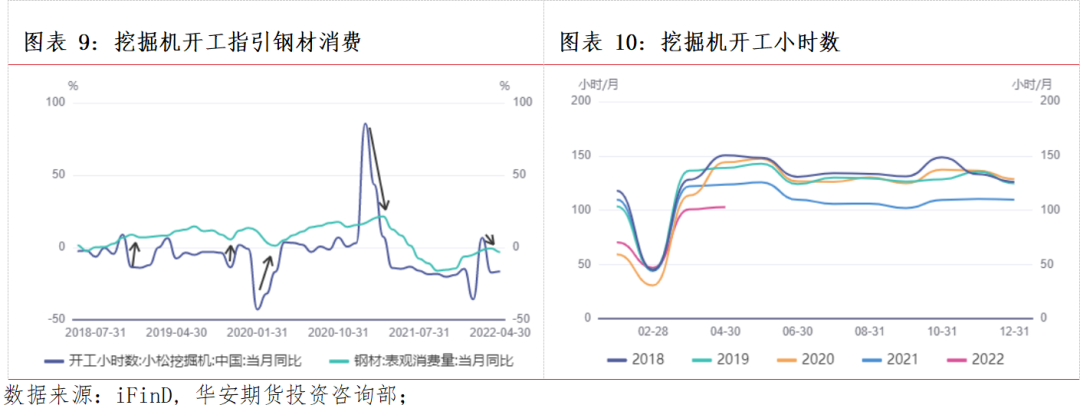

以钢材为例,尽管其下游需求主要集中在地产基建(>50%)与造车、家电等机械制造业(约30%),但无论是房屋施工面积、沥青开工率,还是汽车产销数据,此类变量对月度级别实际用钢需求的定性判断与定量测算时常捉襟见肘;除此之外,不同用钢行业在钢材季节性消费与行业景气度的周期错配亦加大了单一指标的解读难度。然而经笔者研究梳理发现,常见的反映地产基建行业景气度的变量——小松挖掘机开工小时数,其当期与滞后项能够对钢材表观消费形成良好稳健的拟合。通过进一步的数量分析与逻辑探索,本文得出以下结论:

-

以月为单位,过往三期的挖掘机开工小时数能有效量化当期的钢材表观消费,且远比房屋拿地/销售/施工面积等常用指标具有更好的现实解读意义与统计稳定性。

-

挖掘机开工小时数不仅是传统意义上衡量地产与基建用钢需求的良好指标,也能对制造业的钢材消费形成较好指引。这使得该指标在衡量钢材下游消费时具有较好的全局性。

-

挖掘机开工小时数对钢材消费量具有很强的“托底”效应:当钢材消费处于同比低位时,挖掘机开工小时数的边际提升对钢材消费的回暖具有更为显著的指引。

-

根据笔者的模型测算,钢材表观消费量若在6月末实现当月同比正增长,则5、6两月的挖掘机平均开工小时数应高于107小时/月,相比于4月份的102.8小时/月应提升4.2小时/月;若挖掘机开工小时数继续维持在当前103小时/月左右的水平.则钢材表观消费量或在8月末实现当月同比正增长。

主要钢材需求指标的相关性检验

当前对钢材需求端的研究主要侧重于下游用钢行业的景气度分析,常见的代表性变量包括土地成交/施工/商品房销售面积、沥青开工率、汽车销量、挖掘机开工小时数等。

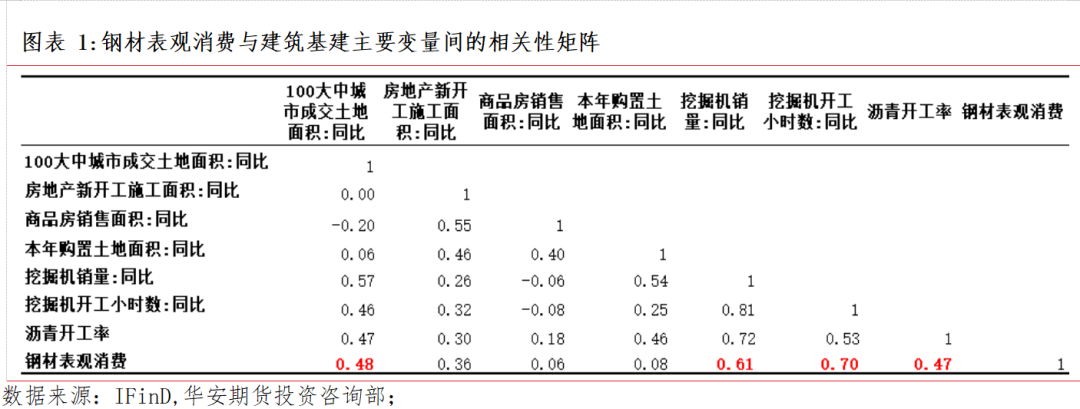

利用市场主流的钢材需求指标在2018-2022年的月度数据,以>0.4的正相关系数作为分界线,可以发现100大中城市成交土地面积、挖掘机销量/开工小时数、以及沥青开工率均能较为有效地与钢材表观消费量形成同步正相关,其中挖掘机开工小时数与钢材表观消费量的相关系数高达+0.7,在一系列需求指标中拔得头筹。(注:挖掘机开工小时数采用小松牌挖掘机运行管理系统获得的每月运行时间均值,小松牌挖掘机是国内的主流工程用挖掘机,占据挖掘机市场份额的10%)

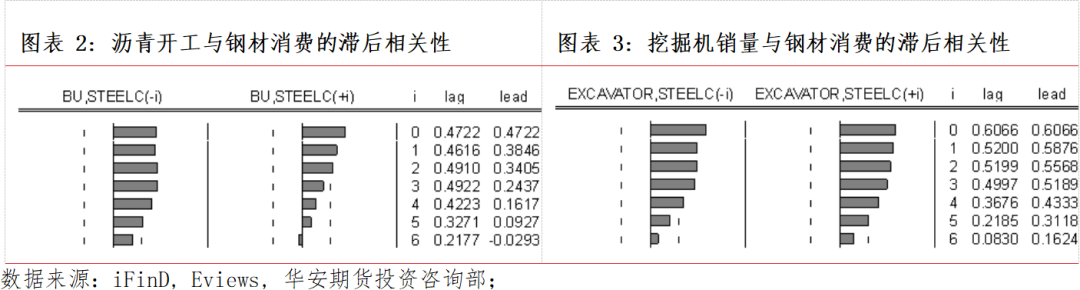

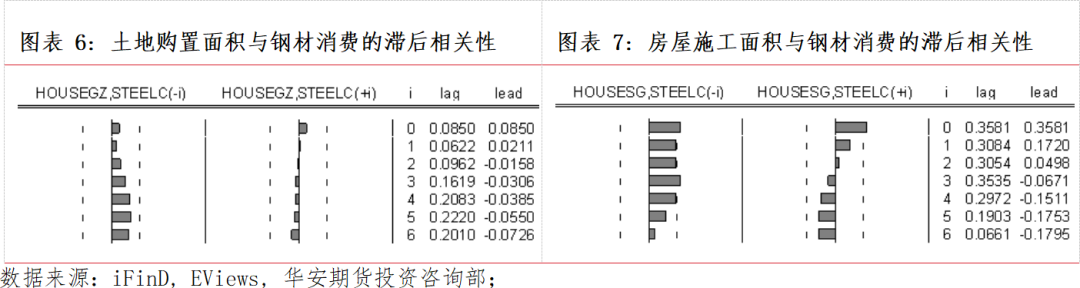

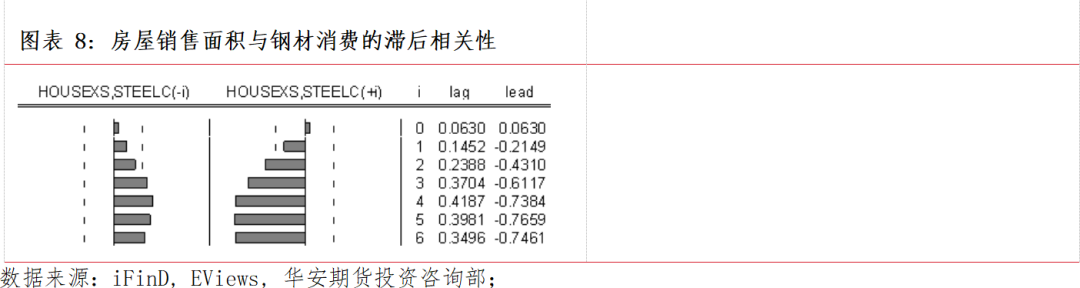

考虑到地产基建行业的需求指标对实际钢材消费的传导具有滞后性,例如房企从拿地到施工往往有3-6个月的滞后期,笔者进一步检验了各类需求指标6个月内的滞后项与当月钢材表观消费量的相关系数,其结果显示如下。

根据以上统计结果,房屋施工面积仅在当月数据上与钢材表观消费形成偏弱的正相关(+0.358),其历史月份的施工面积对当月钢材消费影响较弱。土地成交面积方面,其2阶滞后项与钢材消费呈现最高的正相关系数(+0.51),即两个月前的土地成交面积与当月的钢材消费量相关度最高;这一跨期相关性一方面反映了地产商从拿地至实际施工的平均滞后期在2个月以上,另一方面也说明了土地成交与钢材消费的相关性易受到各类施工项目采用的不同周转模式的干扰;这削弱了该相关系数的稳健性,以此为参数对钢材消费进行线性外推的定量测算将存在较大偏误。

从挖掘机开工看钢材消费

从跨期相关性来看,挖掘机开工小时数很好地解决了其它需求指标存在的问题。

首先,挖掘机当月开工小时数与钢材当月消费量相关性高达+0.7,其1月前、2月前、3月前的开工小时数与当月钢材消费的相关性分别达到+0.68、+0.6、+0.59,傲视各类需求指标。

其次,挖掘机开工小时数对当月钢材消费的滞后相关性呈现出稳定的单调递减的规律,由于挖掘机开工与钢材消费同时始于项目实际开工,二者间的传导关系并不像“拿地—开工”周期那般容易受到不同周转模式的限制与干扰。

通常来说,地基建设是单位时间内钢材消费最大、挖掘机用工最多的阶段,而进入上层建筑施工后,需要使用的挖掘机工时大幅减少,但以螺纹钢为主的钢材用量仍占据整个项目所需钢材消费的三分之二左右,并跟随施工楼层的高度增加而逐级递减。在施工周期为1年左右的项目中,当挖掘机开工量进入下行阶段后,钢材的消费用量依然能维持半年左右,因而挖掘机开工小时数与钢材消费的跨期相关性很好地反映了实际项目施工中二者的伴随及领先关系。

基于现实层面的逻辑依托和高相关系数的数量支撑,笔者认为挖掘机开工小时数能对地产基建端的钢材消费量形成良好稳健的定量指引,且远比传统的地产拿地或施工数据更加实用。

这里要额外指明从相关性矩阵上来看,挖掘机销量对钢材需求的拟合亦呈现以上特征,但考虑到其对钢材消费的相关系数并不及挖掘机开工小时数显著,且挖掘机销量与地产基建项目的逻辑联系亦不如挖掘机开工小时数来得直接,笔者此处不再对挖掘机销量这一指标进行额外的解读和赘述。

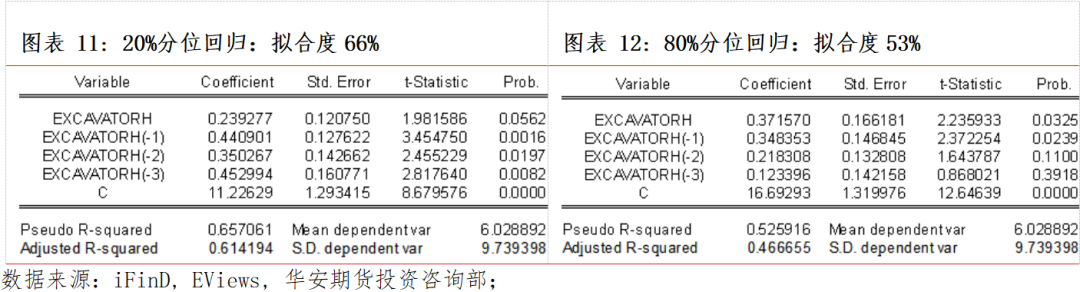

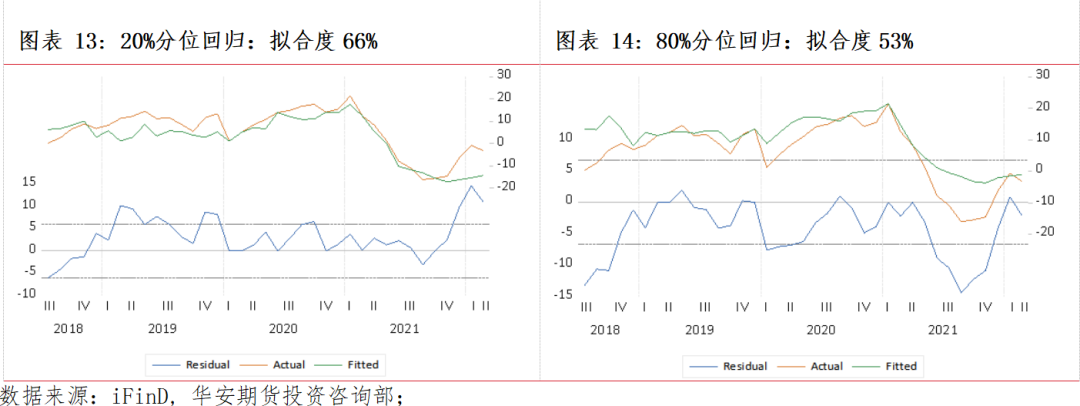

进一步探索挖掘机开工小时数对钢材消费量的传导机制,以当月及过往3月的挖掘机开工小时数作为自变量,以钢材表观消费量作为因变量,通过建立分位数回归的方法,笔者发现当钢材消费处于同比低位时,回归函数具有更高的拟合优度(66%>53%)。这意味着挖掘机开工小时数对钢材需求的拉动具有明显的非对称特征:即当钢材需求低迷时挖掘机开工小时数与钢材表观消费量的正向相关更强,反之当钢材消费旺盛时,挖掘机开工小时数对钢材消费量的支撑力度减弱;由此可见该变量所反映的地产基建行业的生产经营活动对钢材消费具有明显的“托底”效果。

究其成因,一方面是地产基建行业对钢材需求的贡献占比超50%,当钢材消费低迷时地产基建项目的开工能有效提振用钢需求;另一方面,钢材表观消费的相对高位往往对应地产或基建活动最为旺盛的时期,由于钢材消费用量与挖掘机开工小时数均随施工进度边际递减,钢材表观消费的高位支撑乃至进一步走强需要更多来自非地产基建板块的用钢需求予以催化。

结合以上两点可以看出当钢材消费较为萎靡时,利用挖掘机开工小时数作为钢材需求的未来测算具有更高的准确性;而当钢材消费已处于相对高位时,则需要关注地产基建项目景气度能否得到延续以及其它行业的用钢需求情况。

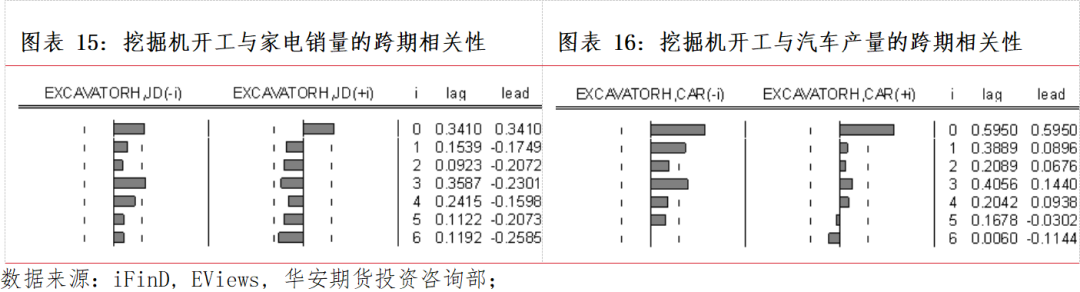

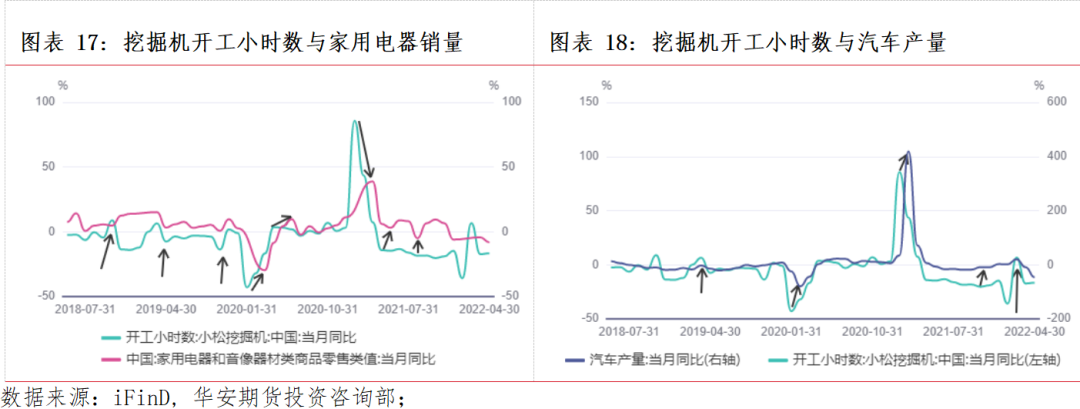

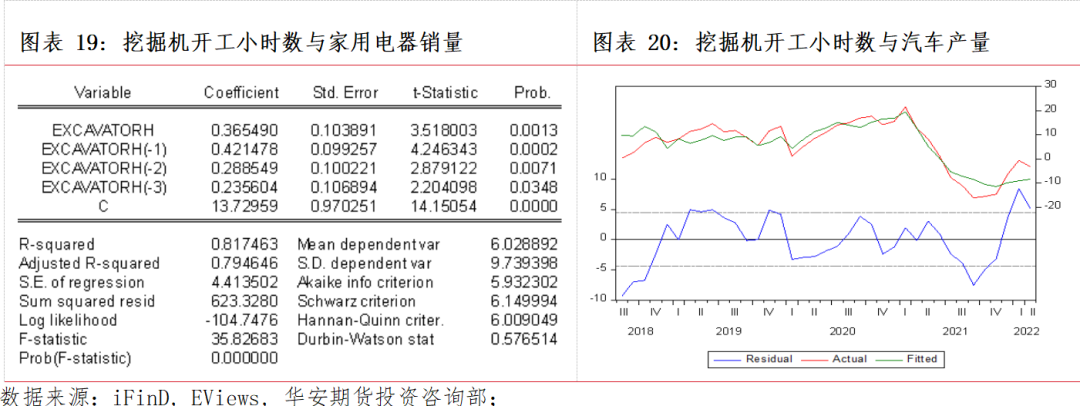

值得一提的是,挖掘机开工小时数在对其它非地产基建行业如家电、汽车行业的用钢需求刻画上也具有一定指引:挖掘机开工小时数与家电销量的当期相关性为+0.34,与当期汽车产量的相关性为+0.6。

笔者认为挖掘机开工小时数与非地产基建板块的联系除了统计上的变量相关性外,亦可形成逻辑上的定性归因:一方面部分制造加工板块如家用电器属于后地产链条,其用钢需求跟随地产建设周期;另一方面当汽车、造船等各类机械加工制造行业的景气度上行时,行业内的各类产能扩张活动如新建厂区、新增生产线等活动同样会驱动挖掘机的使用量,使得挖掘机开工小时数能够反映出此类用钢企业的行业景气度,因而挖掘机开工小时数或成为当前少有的具备较好全局刻画能力的钢材需求指标。

当然这里也要注意由于笔者统计样本仅从2018年起,且过往三年中受疫情和宏观环境的影响,主要用钢行业的经营活动节奏多有重叠,容易导致主要钢材需求指标之间的正向关系更加显著,因而挖掘机开工小时数对非地产基建行业用钢需求的指引在不同宏观周期下的稳健性还有待后市验证。

钢材消费的测算展望

综上所述,挖掘机开工小时数在定性与定量上能够对钢材表观消费进行良好的指引及测算,尤其是当钢材需求处于较为萎靡的低位时,挖掘机开工小时数及其所代表的地产基建行业对用钢消费的托底作用更加显著。根据笔者建立的回归函数测算,钢材表观消费量若在6月末实现当月同比正增长,则5、6两月的挖掘机平均开工小时数应高于107小时/月,相比于4月份的102.8小时/月应提升4.2小时/月;若挖掘机开工小时数继续维持在当前103小时/月左右的水平.则钢材表观消费量或在8月末实现当月同比正增长。

风险提示:

统计模型偏误,样本量有限

过去数据不代表未来趋势

声明:本文仅代表作者个人观点,与汇艾资产公司无关。部分文章推送时未能及时与原作者取得联系,若涉及版权问题,敬请原作者联系微信删除。