牛市中期,布局“内循环”

● 泛化的自主可控“内循环”是未来政策导向和产业趋势主线。

我们判断,以内循环为主的新发展格局,是十四五期间中国经济发展最重要的政策指引,也将成为资本市场映射的产业趋势。每一轮牛市都有其主线或者“成长故事”,在新冠疫情进一步催化全球政经环境变化之后,我们认为慢牛的主线更为清晰:泛化的自主可控“内循环”——涵盖科技、消费医药、高端制造。

●居民入市前期多急跌得到验证,但不并影响牛市进程。

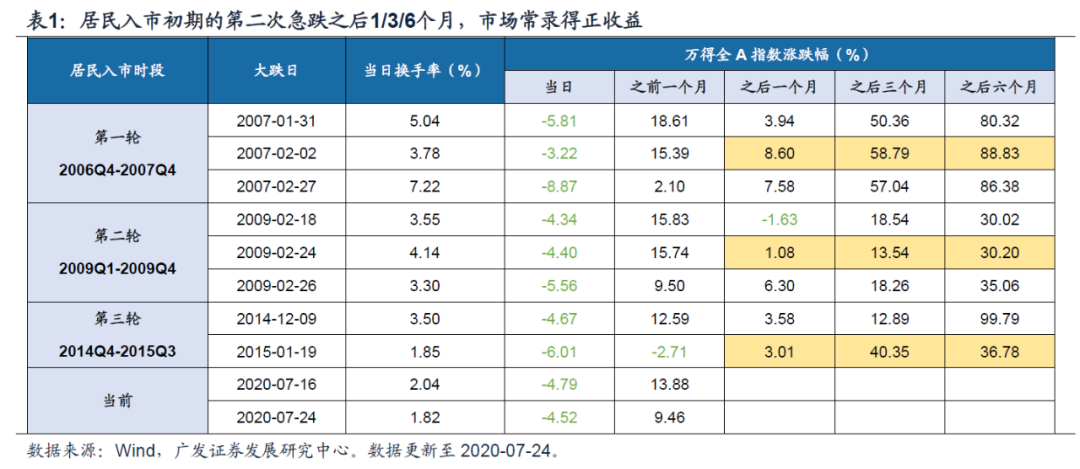

我们在07.19《居民入市期的大跌有何启示?》中提到的居民入市初期第一次急跌后短期波动较大得到验证。中美摩擦和解禁压力触发本次急跌,但本质仍是牛市中期积累一定涨幅后市场对估值和仓位的敏感度提升。居民入市初期急跌并不会打断牛市的进程,历史经验该阶段第二次急跌后的一个月和三个月市场均为正收益,A股仍然是慢牛格局。

● 前期低涨幅板块迎来交易机会,但最终配置仍将回归牛市主线。

历史经验来看,居民入市初期经历急跌之后的1-3个月内,前期强势行业常阶段性走弱,在该阶段,前期相对涨幅低成为该阶段领涨行业的主要特征,但同时,具备盈利优势的公司不会显著跑输。而无论1-3个月后行业轮动是否再次切换,后期领涨的行业依然清晰地遵循着牛市的主线进行演绎:比如07年的经济高增长&资产重估、09年的“四万亿”,以及15年的“互联网+”&“一带一路”。

● 四维度寻找短期行业轮动的交易机会、挖掘长期配置主线的洼地。

对应至当前阶段,业绩修复弹性大、相对估值较低且前期相对涨幅有限的板块有较好的交易机会。而其中符合“内循环”的方向则具备更为长期的配置价值。结合中报预告、基金中报、前期涨跌幅和估值水位,一级行业如汽车、机械、建材、零售、有色等;二级行业中如汽车整车、通用机械、计算机设备、航运、金属制品等可能迎来较好的交易机会。而其中符合内循环方向的主要有汽车、机械、零售等。

● 牛市中期,估值降维,布局“内循环”。

居民资金入市初期多急跌但并未破坏金融条件宽松对A股的核心支撑,冲击带来配置机会。短期市场对估值和仓位敏感度提升,前期强势板块或阶段性乏力,建议继续“估值降维”在牛市贝塔主线泛化自主可控中估值相对合理龙头企业,以及疫情受损链条业绩修复顺周期中的阿尔法:(1)业绩修复弹性大、估值相对较低的制造内循环(汽车、机械);(2)构建完善内需体系的消费投资内循环(免税休闲服务、建材、重卡);(3)自主可控的科技内循环(新能源)。主题投资关注国企改革(上海、深圳国资区域试验)。

风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

1核心观点速递

(一)泛化的自主可控“内循环”是未来政策导向和产业趋势主线。2009年至今,全球权益市场最大的贝塔逻辑是美联储扩表,2018年至今全球最大的阿尔法逻辑是数字经济产业浪潮。2019年至今,贴现率下行驱动A股“金融供给侧慢牛”,A股难以像06-07,14-15年造大山,而是用一座座小山慢牛来“防风险”,2019年4月是第一座小山峰,本轮是第二座。我们始终强调“流动性是最好的路标”,“金融条件宽松”构成A股的核心支撑力量。“牛市多大跌,非核心矛盾引发的调整往往提供配置机会”(参见7.16《毋需悲观》)。

我们判断,以内循环为主的新发展格局,是十四五期间中国经济发展最重要的政策指引,也将成为资本市场映射的产业趋势。7月21日习近平总书记在企业家座谈会上再次提及“在当前保护主义上升、世界经济低迷、全球市场萎缩的外部环境下,我们必须集中力量办好自己的事,充分发挥国内超大规模市场优势,逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局,提升产业链供应链现代化水平,大力推动科技创新,加快关键核心技术攻关,打造未来发展新优势。以国内大循环为主体,绝不是关起门来封闭运行,而是通过发挥内需潜力,使国内市场和国际市场更好联通,更好利用国际国内两个市场、两种资源,实现更加强劲可持续的发展。” 每一轮牛市都有其主线或者“成长故事”,我们曾在2019年《如何理解颠覆性的金融供给侧慢牛》中总结“慢牛的主线是中国优势消费+自主安可科技+头部券商”。在新冠疫情进一步催化全球政经环境变化之后,我们认为慢牛的主线更为清晰:泛化的自主可控“内循环”——涵盖科技、消费医药、高端制造。

(二)本周调整过程中,前期涨幅高、仓位重的行业领跌,本质上是牛市中期积累较高涨幅后,市场对仓位和估值敏感度提升的反映。但历史经验表明居民入市前期的急跌并不会打断牛市的进程。继上周四(7月16日)之后,本周五A股市场再次大幅调整,我们在07-19报告《居民入市期的大跌有何启示?》中曾提及,“牛市多大跌的原因之一是居民入市带来的高波动、高换手交易特征,在历史上三轮居民入市的初期如07年初、09年2月、14年底均出现过类似情况。而在之后的1个月内往往会出现再次的急跌。”以上规律在本周得到印证——中美摩擦进一步升温,以及7月最后一周较高的解禁压力下,触发本周五A股再次大幅下挫。但从行业表现来看,前期累计涨幅高、仓位较为集中的行业跌幅最大,反映的仍是市场对于仓位和估值的敏感度提升,外因只是相应的催化。居民入市前期的急跌并不会打断牛市的进程,从历史经验来看,居民入市初期的第二次急跌之后一个月市场偏震荡但是具有小幅正收益,之后三个月则往往录得相对明显的正收益。当前A股金融条件宽松的核心矛盾并未发生变化,市场仍然是慢牛格局。我们维持“流动性环境将继续货币信用“弱双宽”的格局,Q4央行可能趋势收紧货币政策”的判断。

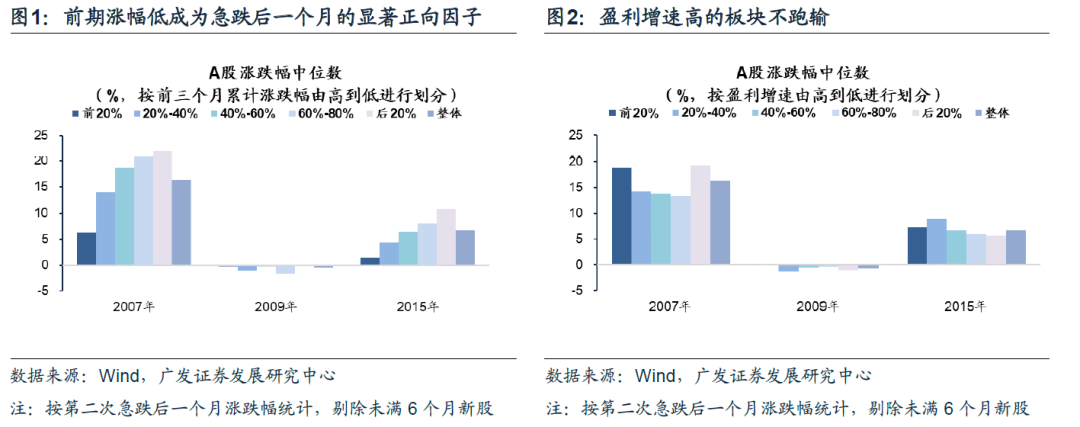

(三)历史经验来看,居民入市初期经历急跌之后的1-3个月内,前期强势行业常阶段性走弱,在该阶段,前期相对涨幅低成为该阶段领涨行业的主要特征,但同时,具备盈利优势的板块不会显著跑输。在经历1-3个月的轮动之后,最终领涨行业仍将回归牛市的核心主线。从历史经验来看,居民入市初期经历急跌之后的1-3个月,往往对应部分前期强势的行业开始阶段性跑输和部分前期弱势的行业开始补涨,如

1. 06-07年期间,第一波主升浪期间领涨的金融、地产、钢铁、通信、食品饮料在急跌(07年1月末-2月初)之后的1-3个月内相对收益排名接近垫底,其中非银、地产的相对收益在1个月后开始有所修复,而银行、钢铁的相对收益则在3个月后才开始回升。而前期大幅跑输的综合、纺服、军工、农牧、医药则在该阶段领涨,其中军工、农牧的相对收益在1个月后回落,纺服、医药的相对收益则在3个月后才开始回落。3个月之后,领涨行业再次回归到经济高速增长和资产价格重估的主线。

2. 09年急跌(09年2月)之后的约1个月内,前期领涨的有色、电气设备相对收益靠后,而前期垫底的银行、非银、通信则相对收益领先。但期间地产、汽车仍表现出强者恒强的态势。在经历轮动之后,最终领涨行业(有色、采掘、地产、银行、电气设备等)仍遵循“四万亿”的牛市主线。

3. 15年急跌(14年12月-15年1月)之后,前期领涨的非银、银行、建筑的行业指数相对收益偃旗息鼓,而前期相对收益基本垫底的电子、计算机、传媒则重新领跑,并贯穿至牛市结束。

牛市居民入市初期的第二次急跌之后1-3个月,前期累计涨幅较高的行业在该阶段表现偏弱,而前期累计涨幅较低则成为该阶段对涨幅显著正向贡献的因子,此外,高盈利增速的板块在该阶段不显著跑输。而无论1-3个月后行业轮动是否再次切换,后期领涨的行业依然清晰地遵循着牛市的主线进行演绎:比如07年的超强经济增长、09年的“四万亿”,以及15年的“互联网+”。

(四)对应至当前阶段,业绩修复弹性大、相对估值合理、交易尚未拥挤且前期相对涨幅有限的板块有较好的交易机会。而其中符合泛化自主可控“内循环”的方向则具备更为长期的配置价值。截止7月24日上市公司已发布的中报业绩预告,其中:1. 中报业绩预告披露率超过25%(披露公司净利润占比超过25%)的一级行业中,中报盈利增速相较一季报加速超过30%、相对估值处于50%分位数以下、基金未明显超配、且前期相对涨幅有限的行业主要集中于汽车、机械设备、交运、建材、零售、有色等;2. 中报业绩预告披露率超过30%(披露公司净利润占比超过30%)的二级行业中,中报盈利增速相较一季报加速超过30%、相对估值处于50%分位数以下、基金未明显超配、且前期相对涨幅有限的行业主要集中于汽车整车、通用机械、园林工程、计算机设备、航运、金属制品、视听器材、化学纤维等。3. 其中符合内循环方向的主要有汽车、机械、零售、计算机设备等。

(五)牛市中期,估值降维,布局“内循环”。居民资金入市前期的急跌较为常见,本周再次得到验证,但急跌并不打断牛市进程,A股的核心支撑——金融条件宽松并未破坏,冲击带来配置机会。急跌往往表明短期市场对于估值和仓位的敏感度提升,从07年、09年和14/15年几轮牛市经验来看,在居民入市初期的急跌之后,前期强势的板块表现可能出现阶段性乏力,而前期涨幅偏低、具备盈利优势的板块则迎来超额收益。结合中报业绩预告、基金中报和行业最新估值水位,当前中报盈利增速相对一季报明显加速、前期涨幅较低、估值相对较低、可能迎来较好交易机会的行业有汽车、机械、交运、有色等。但无论短期行业轮动如何变化,市场后期的领涨行业最终将回归到牛市的主线—泛自主可控“内循环”(涵盖科技/消费医药/高端制造),当前建议继续“估值降维”在牛市贝塔主线泛化自主可控中估值相对合理龙头企业,以及疫情受损链条业绩修复顺周期中的阿尔法:1. 业绩修复弹性大、估值相对较低的制造内循环(汽车、通用机械);2. 构建完善内需体系的消费投资内循环(免税休闲服务、建材、重卡);3. 自主可控的科技内循环(新能源)。主题投资关注国企改革(上海、深圳国资区域试验)。

2

本周重要变化2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2020年07月24日,30个大中城市房地产成交面积累计同比下跌14.98%,相比上周的-16.20%继续上升,30个大中城市房地产成交面积月环比上升1.54%,月同比上涨8.57%,周环比下降1.04%。

汽车:乘联会数据,7月第3周乘用车零售销量同比增速上升7%,零售走势不强。中国汽车工业协会数据,6月商用车销量53.6万辆,同比上升63.14%;乘用车销量176.4万辆,同比上升1.85%。

中游制造

钢铁:本周钢材价格均上涨,螺纹钢价格指数本周涨0.30%至3835.28元/吨,冷轧价格指数涨0.85%至4326.14元/吨。本周钢材总社会库存下降0.22%至756.05万吨,螺纹钢社会库存增加1.97%至288.81万吨,冷轧库存跌1.80%至103.92万吨。本周钢铁毛利均下跌,螺纹钢跌10.23%至1009.00 元/吨,冷轧跌0.10%至1047.00 元/吨。截止7月24日,螺纹钢期货收盘价为3747元/吨,比上周上涨0.56%。6月粗钢产量9157.90万吨,同比上涨4.50%;累计产量49901.10万吨,同比上涨1.40%。

水泥:全国高标42.5水泥均价环比上周下跌0.39%至423.83元/吨。其中华东地区均价环比上周跌0.66%至427.86元/吨,中南地区保持不变为456.67元/吨,华北地区保持不变为423.0元/吨。

化工:化工品价格稳中有跌,价差下行。国内尿素跌2.73%至1575.71元/吨,轻质纯碱(华东)保持不变为1165.00元/吨,PVC(乙炔法)跌0.65%至6297.29元/吨,涤纶长丝(POY)跌0.87%至4864.29元/吨,丁苯橡胶跌2.08%至7728.57元/吨,纯MDI跌2.25%至12750元/吨,国际化工品价格方面,国际乙烯涨0.42%至716.00美元/吨,国际纯苯涨3.07%至424.64美元/吨,国际尿素涨0.47%至212.00美元/吨。

发电量:6月发电量同比增长8.1%,较5月上升6.3%。

上游资源

煤炭与铁矿石:本周铁矿石价格下跌,铁矿石库存增加,煤炭价格上涨,煤炭库存增加。国内铁矿石均价跌1.73%至745.58元/吨,太原古交车板含税价上涨1.56%至1300.00元/吨,秦皇岛山西混优平仓5500价格本周跌3.81%至587.40元/吨;库存方面,秦皇岛煤炭库存本周增加4.11%至519.00万吨,港口铁矿石库存增加1.56%至11047.44万吨。

国际大宗:WTI本周涨2.48%至41.8美元/桶,Brent涨0.74%至43.42美元/桶,LME金属价格指数涨0.67%至2852.00,大宗商品CRB指数本周涨1.58%至143.05;BDI指数本周跌22.98%至1317.00。

2.2 股市特征

股市涨跌幅:上证综指本周大跌5.00%,行业涨幅前三为建筑材料(3.08%)、农林牧渔(1.05%)和公用事业(-0.40%);涨幅后三为电子(-8.53%)、商业贸易(-8.55%)和计算机(-9.16%)。

动态估值:本周A股总体PE(TTM)从上周21.32倍下降到本周21.11倍,PB(LF)从上周1.87倍下降到本周1.86倍;A股整体剔除金融服务业PE(TTM)从上周40.53倍下降到本周40.17倍,PB(LF)从上周2.57倍下降到本周2.56倍;创业板PE(TTM)从上周234.38倍下降到本周230.60倍,PB(LF)从上周5.60倍下降到本周5.55倍;中小板PE(TTM)从上周67.19倍下降到本周64.14倍,PB(LF)从上周3.43倍下降到本周3.37倍;剔除18/19年报商誉减值公司后,创业板PE(TTM)从上周86.68倍下降到本周85.91倍,PB(LF)从上周6.54倍下降到本周6.49倍;中小板PE(TTM)从上周48.54倍下降到本周46.32倍,PB(LF)从上周3.58倍下降到本周3.53倍;A股总体总市值较上周下降0.68%;A股总体剔除金融服务业总市值较上周下降0.29%;必需消费相对于周期类上市公司的相对PB由上周3.08倍下降到本周3.02倍;创业板相对于沪深300的相对PE(TTM)从上周17.16倍下降到本周17.09倍;创业板相对于沪深300的相对PB(LF)从上周3.63倍维持在本周3.63倍。

基金规模:本周新发股票型+混合型基金份额为2663.42亿份,上周为1737.2亿份;本周基金市场累计份额净减少130.94亿份。

融资融券余额:截至7月23日周四,融资融券余额14063.45亿,较上周上升0.64%。

限售股解禁:本周限售股解禁3318.31亿,预计下周解禁1143.49亿。

大小非减持:本周A股整体大小非净减持230.79亿,本周减持最多的行业是电子(-90.21亿元)、电气设备(-40.47万)、医药生物(-34.56万),本周增持最多的行业是非银金融(4.57亿)、休闲服务(0.5亿)、银行(0.01亿)。

北上资金:本周陆股通北上资金净出191.19亿元,上周净入282.08亿元。

AH溢价指数:本周A/H股溢价指数下跌至131.23,上周A/H股溢价指数为132.99。

2.3 流动性

截至2020年7月24日,央行本周共有3笔逆回购,总额为1600亿元;1笔一年期MLF回笼2000亿元;公开市场操作净投放(含国库现金)共计6177亿元。

截至2020年7月24日,R007本周下跌9.47BP至2.27%,SHIB0R隔夜利率下跌48.5BP至1.843%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%。

2.4 海外

美国:周四公布美国6月成屋销售总数年化创记录以来最大增幅。6月成屋销售年化总数为472万户,环比增20.7%;周五公布当周初请失业金人数为141.6万人,创三周新高。

欧元区:周二公布德国6月PPI同比降1.8%,环比持平;周五公布欧元区7月消费者信心指数初值为-15,前值为14.7;周五公布德国8月Gfk消费者信心指数为-0.3;周五公布法国7月INSEE制造业信心指数为82。

英国:周五公布英国7月CBI工业订单差值为-46,前值-58;产出预期差值为15,创2018年9月以来新高,前值-30;出口订单差值为-64,前值-79;物价预期差值为4,前值-10。

日本:周四公布7月制造业PMI初值42.6;日本7月Markit服务业PMI为45.2;Markit综合PMI为43.9。

本周海外股市:标普500本周涨1.25%收于3224.73点;伦敦富时涨3.20%收于6290.30点;德国DAX涨2.26%收于12919.61点;日经225涨1.82%收于22696.42点;恒生跌2.48%收于25089.17。

2.5 宏观

GDP:中国2020年二季度GDP同比增速为3.2%,高于一季度的-6.8%。

规模以上工业增加值:6月份,规模以上工业增加值同比实际增长4.8%,高于5月份的4.4%。

固定资产投资:1-6月份,全国固定资产投资(不含农户)281603亿元,同比下降3.1%,降幅比1-5月份收窄3.2个百分点。从环比速度看,6月份固定资产投资(不含农户)增长5.91%。

房地产开发投资:1-6月份,全国房地产开发投资62780亿元,同比增长1.9%, 1-5月份为下降0.3%。

社会消费品零售总额:6月份,社会消费品零售总额33526亿元,同比下降1.8%。其中,除汽车以外的消费品零售额29914亿元,下降1.0%。